(转自:东吴双碳环保研究)

|

1.最新观点

1.1.瀚蓝环境下半年将新增多地对外供热,并购挖潜协同增效推进中

瀚蓝环境积极开拓供热业务,提升经营效益&改善现金流。瀚蓝充分利用已有的生 活垃圾焚烧发电项目规模优势和区域优势,积极拓展对外供热业务,利用生活垃圾焚烧 发电所产生的蒸汽余热,为周边工业用户供应洁净热源。通过供热业务的开展,提升垃 圾焚烧经营效益,改善现金流。

瀚蓝环境供热量稳步增,粤丰挖潜空间大。2025年6月2日,瀚蓝并购粤丰环保正 式完成,原瀚蓝固废事业部调整为固废事业一部,原粤丰环保焚烧业务列入固废事业二 部。在并购完成后,瀚蓝持续整合资源,实现多维度融合,进而释放“1+1>2”的协同效 应。其中,供热业务的开拓是业务挖潜的一大重点。2022至2024年,瀚蓝实现对外供 热82.06 万吨、111.01 万吨和148.23万吨,供热量稳步增长。2024年,固废事业一部供 热业务实现营业收入2.12亿元,同比增加约5000万元。2025年一季度,固废事业一部 已有17个焚烧项目签订对外供热协议,其中12个项目已实现对外供热,对外供热48.23 万吨,同比增加17.88万吨,同比增长58.91%,2025Q1供热业务实现营业收入0.70亿 元,同比增加0.27亿元,同比增长62.02%。固废事业二部截至2024年末已有8个焚烧 项目签订对外供热协议,其中6个垃圾焚烧发电项目供热,2024 年度对外供热量31.3 万吨,同比增长130.10%,实现对外供热收入约6410万港元。

2025H2 将新增多地对外供热。目前,供热业务拓展已取得较大进展,2025年上半 年新增4个项目签订对外供热协议(固废事业一部1个,二部3个),截至2025H1末, 合计已有29个焚烧项目签订对外供热协议(固废事业一部18个,二部11个),其中 19 个项目已实现对外供热(2025 年上半年二部新增中山项目)。固废事业一部南海项 目、贵阳项目和平和项目,固废事业二部东莞市区项目和横沥项目预计在今年下半年也 将以管道供热或移动供热的形式,开始对外供热。

1.2.垃圾焚烧:资本开支下降提分红验证,供热&IDC等提质增效促ROE和估值双升

固废板块重点逻辑在于:一是资本开支下降,自由现金流大幅改善,分红提升!二是,行业成熟期提质增效!

1)自由现金流增厚提分红:)自由现金流增厚提分红:行业步入成熟期,资本开支下降,板块自由现金流于 23 年转正,24年持续增厚。政策要求推进垃圾处理计量收费,促商业模式C端理顺, 改善现金流。提分红兑现: 【军信股份】24年现金派息5.07亿元(同比+37%),每股 派息维持0.9元,分红比例94.59%(同比+22.78pct),股息率4.1%;【绿色动力】24年 现金派息4.18亿元(同比+100%),分红比例71.45%(同比+38.23pct),远超分红承诺底线,24年A股股息率3.9%,港股股息率6.5%;【瀚蓝环境】24年分红预案拟派息 6.52 亿元(同比+67%),分红比例39.20%(同比+11.83pct),股息率3.3%;【永兴股 份】24年现金派息5.40亿元(同比+15%),分红比例65.81%(同比+2.12pct),股息 率3.8%;【光大环境】24年派息14.13亿港元(同比+5%),分红比例41.84%(同比 +11.33pct),24 年股息率5.7%。(估值日期:2025/7/7)

分红持续大幅提升,还有多大潜力?从垃圾焚烧自由现金流增厚看资产质量的改善。分红潜力测算逻辑:分红潜力=(简易自由现金流-财务费用)/归母净利润

24年板块分红比例40%、稳态下分红潜力达97%~120%:行业资本开支滞后于招标规模下降,预计未来仍有较大下行空间。参考24年财务数据,假设维护性资本开支为总资产的1%/2%,测算得稳态下板块分红潜力可达120%/97%。

预计26年标的分红潜力达50%~150%+:1)分红潜力150%+:永兴股份、旺能环境、上海环境。2)分红潜力100%~150%:绿色动力、三峰环境、瀚蓝环境。3)分红潜力50%~100%:中科环保、军信股份、海螺创业、光大环境。

2)降本增效提ROE:行业成熟期,资产不扩张,企业通过降本、供热、IDC合作等方式提质增效,ROE具备提升能力!

降本增效提升ROE逻辑兑现中。如绿色动力25Q1归母净利润同增33%超预期,主要系厂用电率下降、供热增加(25Q1供热量同增97%)、精细化管理降本、财务费用节约等因素所致,25Q1加权ROE同增0.51pct至2.27%。

垃圾焚烧+IDC为行业拓展新趋势。垃圾发电优势在于:【清洁高效】【稳定性】【经济性】【分布近城市中心】;三种模式:纯供能模式/供能+机柜租赁/供能+算力租赁模式下,2000吨/日匹配20MW数据中心,盈利增量弹性为26%/66%/817%,综合ROE由12%提至16%/15%/18%;合作潜力:满足区位(京津冀、长三角、粤港澳、长沙)和规模(1000吨/日及以上)要求占总运营规模的比例:永兴97%、军信85%、旺能51%、绿动49%、伟明46%、瀚蓝45%(并购粤丰后)。

1.3.水务运营:业绩稳健增长+高分红,水价改革重塑成长与估值

水务运营板块:1)2024年剔除一次性收益影响后板块业绩稳健增长。2024年水务运营板块收入655亿元(-2%),归母净利润112亿元(+27%),主要系首创环保处置新加坡ECO 公司,产生投资收益17.80亿元,剔除该因素后水务运营板块2024年归母净利润同比+7%。2025Q1水务运营板块收入和归母净利润同比-2%/+8%,毛利率和净利率同步向上。2)2024年经营性现金流上行,资本开支下行。2024年水务运营板块经营性现金流净额135亿元(+14%),资本开支179亿元(-17%),自由现金流-44亿元(2023年为-96亿元)。3)重庆水务、粤海投资、洪城环境维持高分红。

广州提价落实、深圳跟进,有望带动新一轮水价改革。1)广州自来水提价落地:2025年6月1日起,广州市中心城区居民生活用水第一、二、三阶梯价格调整为2.55元/立方米(+28.8%)、3.82元/立方米(+28.6%)、7.65元/立方米(+93.2%),并增设合表水价2.80元/立方米;非居民生活用水价格调整为4.40元/立方米(+27.2%),特种用水价格调整为25元/立方米(+25.0%)。2)深圳召开自来水调价听证会:深圳市自来水综合价格拟由3.449元/m³调整为3.8991元/m³(含税),涨幅13.05%,听证会于25年4月11日举行。

价格改革影响:不仅是弹性、重塑成长+估值!供水价格市场化提振盈利,增强盈 利稳定性;污水顺价解决付费模式从to G转为to C。水的重点在于水价制度对合理投入 回报的保障,从而在成熟期获得类似全球范式的持续增长,如美国水业业绩10 年复增 10%,伴随同样确定的红利增长。“从防御到可持续增长”带来估值提升空间2~3倍。 重点推荐:【粤海投资】稀缺对港供水资产,能高频调价,历史年化涨幅 2%且现金流 优质,剥离粤海置地盈利修复,预计对应25年股息率6.6%,对应25年PE9.8倍。【兴 蓉环境】掌握成都优质水务资产,项目投运+污水提价兑现,长期自由现金流增厚空间 大,对应25年PE 10.3倍。【洪城环境】自来水盈利承压,具备调价基础有待推进,高 分红兼具稳健增长,承诺21-26年50%+分红,对应25年股息率5.2%,PE 9.7倍。建议 关注:【联泰环保】国内污水处理领域的优秀民营企业之一,深耕长沙、汕头等区域市 场,具备区域领先优势,2024年信用减值损失/归母净利润为-47%,受益于化债盈利修 复弹性大。(估值日期:2025/7/7)

1.4.2025年度策略:揽星衔月,扶摇可接——化债、成长、重组共振,环保市场化新生!

Ø主线1——环保受益化债:现金流/资产质量/估值,关注优质运营/成长/弹性

化债弹性:关注应收类/资产占比大,减值影响大的水务工程、生态修复、环卫板块。

Ø主线2——优质成长:把握政策着力点+新质生产力

政策着力点:1)再生资源:关注资源价值+需求升级。①废家电/报废汽车拆解:贡献“两新”重要增量,回收规范化,地区先发优势与回收资产优势将持续提升。建议关注:废家电拆解【中再资环】【大地海洋】,报废汽车拆解【华宏科技】。②生物油:原料端UCO出口退税取消,鼓励本土利用,长期废油脂资源将供不应求;产品端UCOME存结构性替代机遇,SAF当前产能稀缺,需求增量空间大。建议关注:从UCO到生柴一体化布局【朗坤环境】,先进SAF生产商【嘉澳环保】【鹏鹞环保】【海新能科】等。2)重点投资驱动:重点推荐【景津装备】压滤机龙头市占率40%+,在宏观景气度回升后成长回归!建议关注【中金环境】不锈钢离心泵龙头。3)环卫电动化:重点推荐【宇通重工】24M1-9公司自身新能源装备销量/环卫销量占比68%最高,受益电动化弹性最大。24Q3环卫装备行业新能源渗透率16.60%,同比+7.05pct,环比+8.06pct,加速提升。

新质生产力:1)半导体治理:重点推荐【美埃科技】国产半导体洁净设备龙头,国产替代+并购互补品强化出海+耗材提升。2)光伏配套:重点推荐【金科环境】光伏再生水引领者,受益于水耗标准趋严。

Ø主线3——重组为支点,推动“化债-价值成长”闭环

风险提示:政策推广不及预期,财政支出低于预期,行业竞争加剧等。

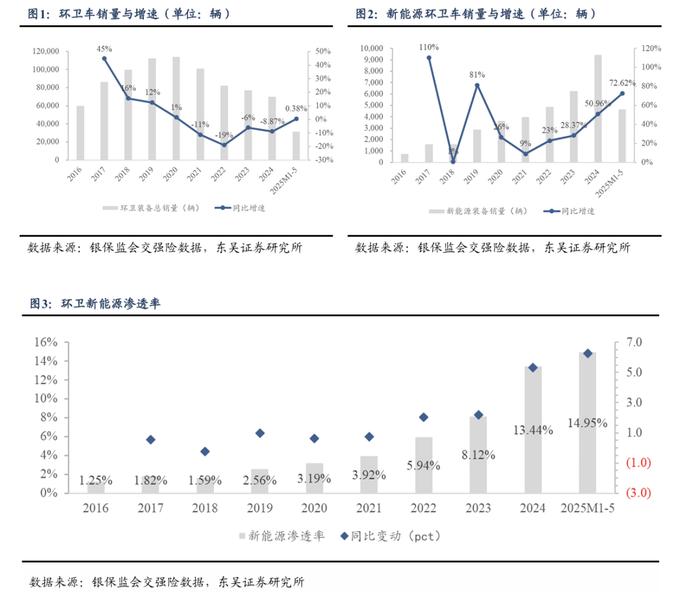

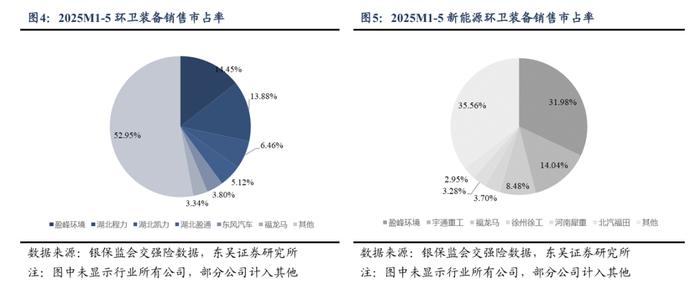

1.5.环卫装备:2025M1-5环卫新能源销量同增73%,渗透率同比提升 6.26pct 至 14.95%

2025M1-5 环卫新能源销量同增73%,渗透率同比提升6.26pct至14.95%。根据银 保监会交强险数据,2025M1-5,环卫车合计销量31237辆,同比变动+0.38%。其中,新 能源环卫车销售4671辆,同比变动+72.62%,新能源渗透率14.95%,同比变动+6.26pct。

2025M5 新能源环卫车单月销量同增72%,单月渗透率为16.45%。2025M5,环卫 车合计销量6695辆,同比变动+2.48%,环比变动-7.48%。其中,新能源环卫车销量1101 辆,同比变动+72.30%,环比变动+1.57%,新能源渗透率 16.45%,同比变动+6.67pct, 环比变动+1.46pct。

2025M1-5重点公司情况:

盈峰环境:环卫车市占率第一:销售4515辆(同比-3.67%),市占率14.45%(同 比-0.61pct);新能源市占率第一:销售1494辆(同比+115.27%),市占率31.98%(同 比+6.34pct)。

福龙马:环卫车市占率第六:销售1043辆(同比-23.48%),市占率3.34%(同比-1.04pct);新能源市占率第三:销售 396 辆(同比+56.52%),市占率 8.48%(同比 0.97pct)。

宇通重工:环卫车市占率第七:销售882辆(同比-9.07%),市占率2.82%(同比-0.29pct);新能源市占率第二:销售 656 辆(同比+8.61%),市占率 14.04%(同比-8.28pct)。

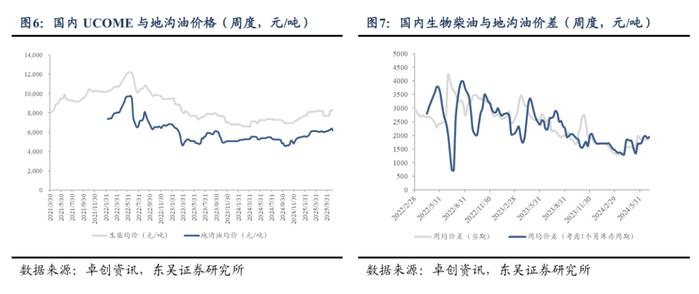

1.6.生物柴油:生物柴油均价持平,废油脂收油紧张。

生物柴油均价持平,废油脂收油紧张。根据卓创资讯,1)原料端:2025/6/27-2025/7/3 地沟油均价6216元/吨,环比2025/6/20-2025/6/26地沟油均价-2.8%。2)产品端:2025/6/27 2025/7/3 全国生物柴油均价8250元/吨,环比2025/6/20-2025/6/26 生柴均价持平。3)价 差:国内UCOME与地沟油当期价差2034元/吨,环比2025/6/20-2025/6/26价差+9.7%; 若考虑一个月的库存周期,价差为2112元/吨,环比2025/6/20-2025/6/26价差-1.6%,按 照(生物柴油价格-地沟油价格/88%高品质得油率-1000元/吨加工费)测算,单吨盈利为 275 元/吨(环比2025/6/20-2025/6/26 单吨盈利-12.3%)。废弃油脂方面,废弃油脂收油 紧张,目前前端毛油收油价格已经涨至2.7元/斤,虽然UCO出口价格有所上涨,但前 端饭店及收油商看到出口价格上涨后,前端收油价格立马被抬高,废弃油脂市场中后端 利润难以扩大,目前国内 SAF 工厂对原料正常采购,对地沟油、潲水油价格有一定支 撑,美国UCO 订单也有增加,普货UCO的FOB价格涨至1040-1060 美元/吨,优质 UCO的FOB价格涨至1080-1090美元/吨,终端需求表现良好。生物柴油方面,由于国 内厂家极度缺乏外商订单,大多数厂家处于停产状态,供需处于双弱状态。

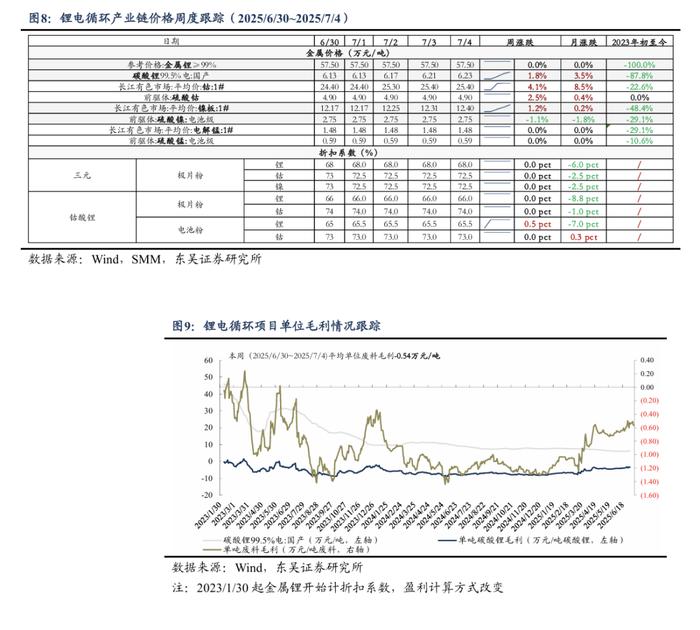

1.7.锂电回收:金属价呈上涨趋势&折扣系数基本不变,盈利略有改善

盈利跟踪:金属价格呈上升趋势&折扣系数总体呈上升趋势,盈利略有改善。我们 测算锂电循环项目处置三元电池料(Ni≥15% Co≥8% Li≥3.5%)盈利能力,根据模型 测算,本周(2025/6/30~2025/7/4)项目平均单位碳酸锂毛利为-3.42万元/吨(较前一周 +0.037 万元/吨),平均单位废料毛利为-0.54万元/吨(较前一周+0.006万元/吨),锂回 收率每增加1%,平均单位废料毛利增加0.037万元/吨。期待行业进一步出清、盈利能 力改善。

金属价格跟踪:截至2025/7/4,1)碳酸锂价格微涨。金属锂价格为 57.5 万元/吨, 周环比持平;电池级碳酸锂(99.5%)价格为6.23万元/吨,周环比变动1.8%。2)硫酸 钴价格持平。金属钴价格为25.4万元/吨,周环比变动4.1%;前驱体:硫酸钴价格为4.9 万元/吨,周环比变动2.5%。3)硫酸镍价格持平。金属镍价格为12.25万元/吨,周环比 变动1.7%;前驱体:硫酸镍价格为2.75万元/吨,周环比变动-1.1%。4)硫酸锰价格持 平。金属锰价格为1.48万元/吨,周环比持平;前驱体:硫酸锰价格为0.59万元/吨,周 环比持平。

折扣系数基本不变。截至 2025/7/4,折扣系数周环比。1)三元极片粉锂折扣系数 68.0%,周环比持平;2)三元极片粉钴折扣系数72.5%,周环比持平;3)三元极片粉镍 折扣系数72.5%,周环比持平。

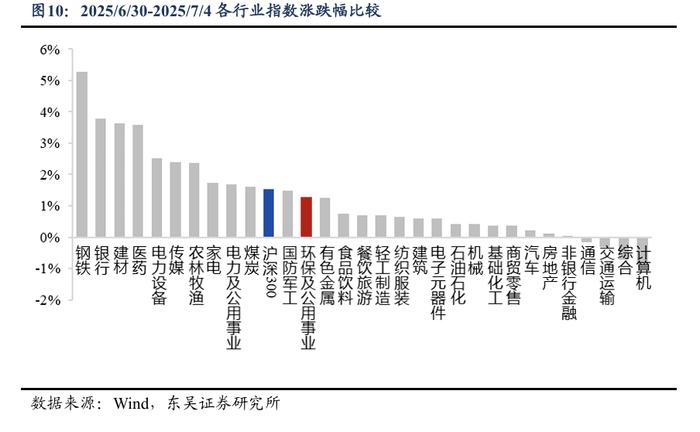

2.行情表现

2.1.板块表现

2025/6/30-2025/7/4 环保及公用事业指数上涨1.27%,表现弱于大盘。本周上证综指 上涨1.4%,深证成指上涨1.25%,创业板指上涨1.5%,沪深300指数上涨1.54%,中信 环保及公用事业指数上涨1.27%。

2.2.股票表现

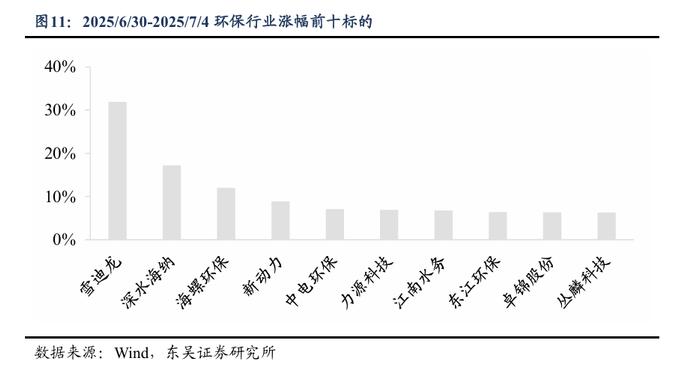

2025/6/30-2025/7/4 涨幅前十标的为:本周涨幅前十标的为:雪迪龙 31.74%,深水 海纳17.07%,海螺环保11.86%,新动力8.79%,中电环保6.93%,力源科技6.79%,江 南水务6.63%,东江环保6.25%,卓锦股份6.23%,丛麟科技6.16%。

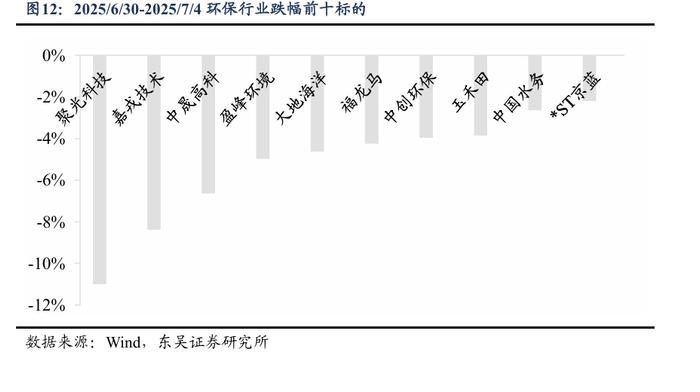

2025/6/30-2025/7/4 跌幅前十标的为:本周跌幅前十标的为:聚光科技-10.97%,嘉 戎技术-8.35%,中晟高科-6.61%,盈峰环境-4.94%,大地海洋-4.6%,福龙马-4.22%,中 创环保-3.93%,玉禾田-3.82%,中国水务-2.61%,*ST京蓝-2.16%。

3.行业新闻

3.1.中办国办发文:全面推进江河保护治理!

6 月30日,中共中央办公厅、国务院办公厅发布《关于全面推进江河保护治理的意 见》。主要目标是:到2035年,现代化流域防洪减灾体系基本完善,防洪安全保障能力 显著提高;水资源节约集约利用水平进一步提高,城乡供水安全保障水平明显提升;江 河生态环境质量全面改善,水生态系统健康稳定;水文化繁荣发展,影响力显著增强; 江河保护治理体制机制更加完善,人水关系更加和谐。

数据来源https://mhuanbao.bjx.com.cn/mnews/20250630/1448650.shtml

3.2.生态环境部:第三轮第四批中央生态环境保护督察完成督察进驻工作

7 月1日,经党中央、国务院批准,第三轮第四批8个中央生态环境保护督察组于 2025 年5月26日至28日陆续进驻山西、内蒙古、山东、陕西、宁夏5省(区),以及 中国华能集团有限公司、中国大唐集团有限公司、国家电力投资集团有限公司3家中央 企业,于近日全面完成督察进驻阶段工作。

数据来源:https://mhuanbao.bjx.com.cn/mnews/20250701/1448973.shtml

3.3.生态环境部常务会议:强调制定实施4项水污染排放标准

7 月2日,生态环境部部长黄润秋主持召开部常务会议,审议并原则通过生态文明 示范创建管理规程和建设指标相关文件、《2025年生态文明建设示范区和“绿水青山就 是金山银山”实践创新基地遴选复核工作方案》、《城镇污水处理厂污染物排放标准》修 改单等4项生态环境标准。生态环境部党组书记孙金龙出席会议。

数据来源:https://mhuanbao.bjx.com.cn/mnews/20250703/1449339.shtml

3.4.中国西部规模最大污水处理厂四期扩建工程通水

6 月30日,历经两年多建设,位于重庆市南岸区鸡冠石镇的重庆市级重点建设项目 ——鸡冠石污水处理厂四期扩建工程如期通水,进入试运行阶段。此次通水后,鸡冠石 污水处理厂总规模达 120 万立方米/天,位居西部第一、全国前五,将大幅增强重庆市 沙坪坝区、大渡口区、九龙坡区、南岸区、渝中区的生活污水处理保障能力,有力改善 重庆中心城区水环境质量。

数据来源:https://mhuanbao.bjx.com.cn/mnews/20250702/1449074.shtml

3.5.中央生态环保督察组:宁夏吴忠市生活污水直排溢流黄河

中央生态环境保护督察协调局6月27日消息,中央第五生态环境保护督察组督察 宁夏回族自治区发现,吴忠市城市生活污水收集管网建设管理差距明显,生活污水直 排溢流黄河,污泥违规处置问题突出。督察组指出,吴忠市城市环境基础设施建设管 理力度不够,有关职能部门城市生活污水收集管网建设管理责任不落实、工作不到 位,生活污水直排溢流,污泥违规处置问题突出。将进一步调查核实有关情况,并按 要求做好后续督察工作。 数据来源:https://mhuanbao.bjx.com.cn/mnews/20250702/1449107.shtml

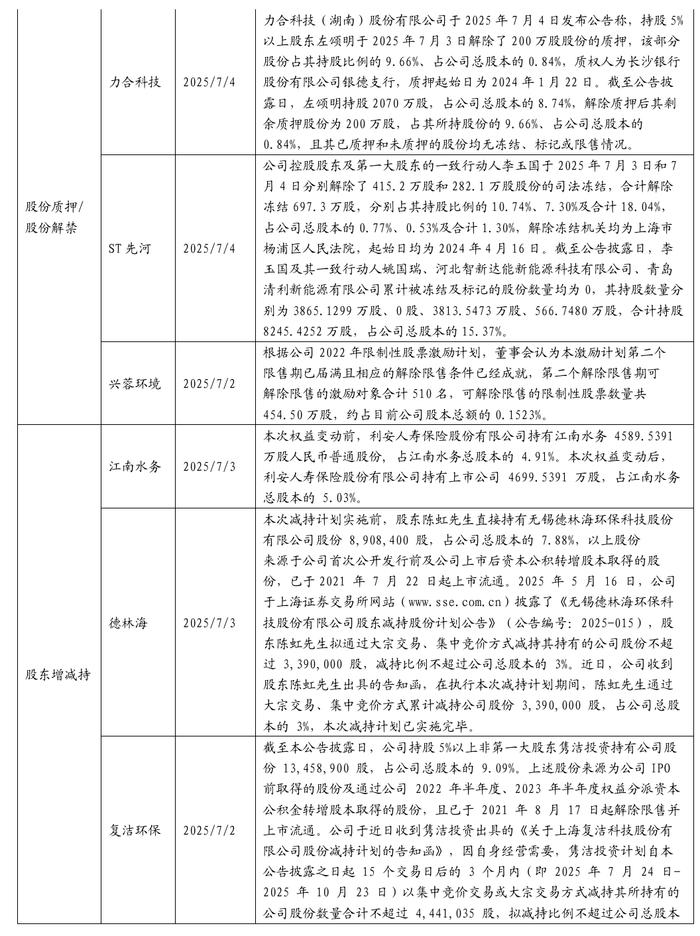

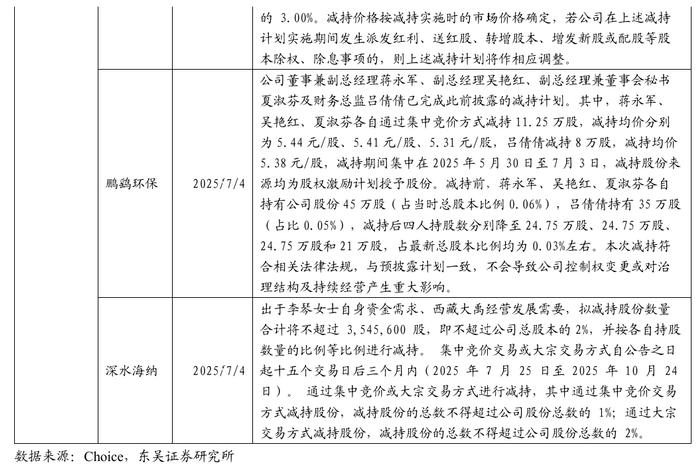

4.公司公告

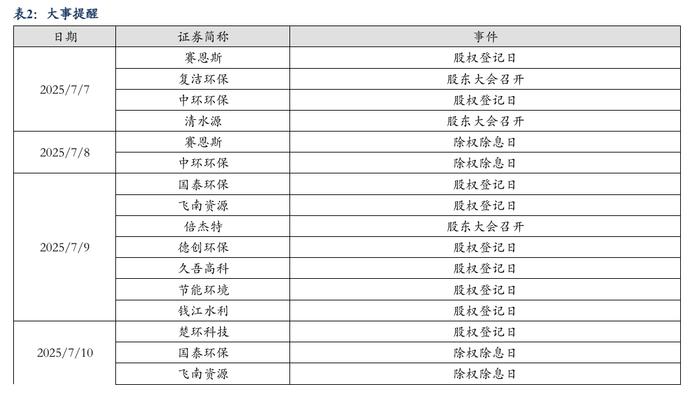

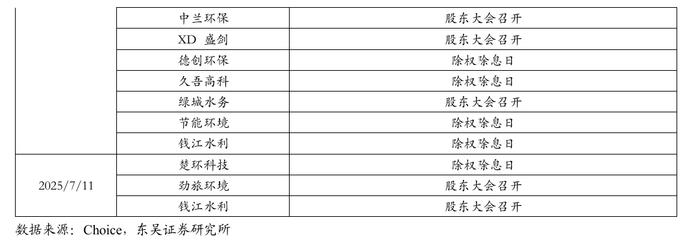

5. 大事提醒

6.往期研究

6.1. 往期研究:公司深度

Ø《佛燃能源深度:佛山城燃龙头,高分红构筑安全边际》2025-06-12

Ø《海螺创业深度:资金&效率双强,现金流回正大增,资产价值重估》2025-06-11

Ø《建投能源深度:背靠用电紧平衡河北省,热电联产模式显著提高效率》2025-06-11

Ø《军信股份深度:龙出湘江——长沙固废一体化龙头,先发布局垃圾焚烧+IDC》2025-05-31

Ø《粤海投资深度:拨云见日聚主业,对港供水露峥嵘》2025-04-16

Ø《永兴股份深度:何以永兴——独揽穗之优势,持续现金成长》2025-03-11

Ø《中国燃气深度:全国城市燃气龙头,居民气占比奠定高顺价弹性,盈利有望触底反弹》2024-11-22

Ø《华润燃气深度:气润中华,优质区域为基,主业持续增长+“双综”业务快速布局》2024-11-15

Ø《三峰环境深度:垃圾焚烧技术Alpha:运营领先&出海加速,现金流成长双赢》2024-08-05

Ø《昆仑能源深度:中石油之子风鹏正举,随战略产业转移腾飞》2024-05-31

Ø《兴蓉环境深度:成都水务龙头稳健增长,2024年污水调价在即,长期现金流增厚空间大》2024-04-09

Ø《金宏气体深度:综合性气体供应商龙头,大宗气体+特种气体并驾齐驱》2023-12-12

Ø《中船特气深度:电子特气龙头产能持续扩张,空间可期》2023-12-11

Ø《皖能电力深度:背靠新势力基地安徽用电需求攀升,新疆机组投产盈利进一步改善》2023-11-07

Ø《长江电力深度:乌白注入装机高增,长望盈利川流不息》2023-11-03

Ø《中国核电深度:量变为基,质变为核》2023-11-01

Ø《蓝天燃气深度:河南“管道+城燃”龙头,高分

红具安全边际》2023-07-28

Ø《龙净环保深度:矿山绿电、全产业链储能,紫金优势凸显》2023-07-15

Ø《盛剑科技深度:泛半导体国产替代趋势下成长加速,纵横拓展打造新增长极》2023-05-24

Ø《华特气体深度:特气领军者,品类拓宽产能扩充驱动快速成长》2023-05-05

Ø《金科环境深度:水深度处理及资源化专家,数字化产品升级&切入光伏再生水迎新机遇》2023-04-23

Ø《美埃科技深度:国内电子半导体洁净室过滤设备龙头,产能扩张&规模效应助力加速成长》2023-03-12

Ø《赛恩斯深度:重金属污染治理新技术,政策推动下市场拓展加速》2023-03-01

Ø《国林科技深度:臭氧设备龙头纵深高品质乙醛酸,国产化助横向拓展半导体清洗应用》2022-12-20

Ø《景津装备深度:全球压滤机龙头,下游新兴领域促成长》2022-12-12

Ø《新奥股份深度:天然气一体化龙头,波动局势中稳健发展》2022-11-30

Ø《仕净科技深度:光伏废气治理龙头景气度提升,资源化驱动最具经济价值水泥碳中和》2022-11-28

Ø《凯美特气深度:食品级二氧化碳龙头,电子特气发展势头强劲驱动公司新一轮成长期》2022-10-21

Ø《天然气•错配下的持续稀缺•深度3:天壕环境神安线五问?》2022-08-24

Ø《高能环境深度:从0到1突破资源化彰显龙头α,从1到N复制打造多金属再生利用平台》2022-07-22

Ø《天壕环境深度:稀缺跨省长输贯通在即,解决资源痛点空间大开》2022-07-02

Ø《九丰能源深度:LNG“海陆双气源”布局完善,制氢&加氢优势打开广东、川渝氢能市场》2022-05-29

Ø《伟明环保深度:固废主业成长&盈利领先,携手青山开拓新能源》2022-03-17

Ø《路德环境深度:生物科技新星,酒糟资源化龙头扩产在即》2022-03-09

Ø《三联虹普:4.9亿元尼龙一体化大单落地,再生尼龙打通纤维级应用》2022-01-14

Ø《绿色动力深度:纯运营资产稳健增长,降债增利&量效双升》2022-01-06

Ø《中国水务深度:供水龙头持续增长,直饮水分拆消费升级再造中国水务》2021-12-23

Ø《仕净科技深度:泛半导体制程配套设备龙头,一体化&多领域拓展助力成长》2021-11-30

Ø《天奇股份深度:动力电池再生迎长周期高景气,汽车后市场龙头积极布局大步入场》2021-09-20

Ø《光大环境深度:垃圾焚烧龙头强者恒强,现金流&盈利改善迎价值重估》2021-09-12

Ø《百川畅银深度:垃圾填埋气发电龙头,收益碳交易弹性大》2021-07-28

Ø《英科再生深度:全产业链&全球布局,技术优势开拓塑料循环利用蓝海》2021-07-22

Ø《高能环境深度:复制雨虹优势,造资源化龙头》2021-03-02

6.2. 往期研究:行业专题

Ø《垃圾焚烧系列深度:垃圾焚烧板块的提分红逻辑验证——从自由现金流增厚看资产质量的改善》2025-06-11

Ø《垃圾焚烧IDC系列深度2:三种模式盈利弹性测算&合作潜力分析》2025-03-26

Ø《垃圾焚烧助力超低PUE零碳项目,关注IDC合作机会》2025-02-26

Ø《环卫装备基于年度数据的新思考:制造降本+电油比为基,政策考核年催化,氢能价值量升级》2025-02-11

Ø《东吴证券环保行业2025年年度策略:揽星衔月,扶摇可接——化债、成长、重组共振,环保市场化新生!》2024-12-10

Ø《东吴证券燃气行业2025年年度策略:全球格局更替供给或更为宽松,促价差理顺、需求放量》2024-12-09

Ø《环保受益化债:现金流/资产质量/估值,关注优质运营/弹性/成长三大方向》2024-10-16

Ø《市场化改革系列深度:要素市场化改革中,滞后30年的公用要素改革启航!》2024-09-02

Ø《价格改革系列深度八:固废:资本开支下降,C端付费理顺+超额收益,重估空间开启!》2024-06-17

Ø《价格改革系列深度七:燃气:成本回落+顺价推进,促空间提估值》2024-06-05

Ø《价格改革系列深度六:水务:稳健增长+高分红,价格改革驱动长期成长&价值重估!》2024-06-02

Ø《固废专题1——电网排放因子更新+能耗考核趋严,关注垃圾焚烧绿证价值提升》2024-04-14

Ø《燃气行业专题:对比海外案例,国内顺价政策合理、价差待提升》2024-03-08

Ø《水务专题3——污水定价&调价机制保障收益,较供水应享风险溢价》2024-03-08

Ø《东吴证券环保行业2024年年度策略:却喜晒谷天晴——迎接环保3.0!从利润表到真实增长:现金流&优质成长&双碳驱动》2024-01-03

Ø《2023年环保&天然气行业三季报总结:现金流、高成长α、化债修复》2023-11-20

Ø《燃气行业点评报告:以色列关闭重要天然气平台欧洲气价大涨,关注具备资源属性/稳定发展的燃气公司》2023-10-11

Ø《水务行业深度:低估值+高分红+水价改革,关注优质运营资产价值重估》2023-07-09

Ø《天然气行业深度:消费复苏&价差修复&板块低估值,关注天然气板块投资机会》2023-07-09

Ø《全球碳减排加速,能源转型&循环再生为根本之道》2023-06-09

Ø《中特估专题1:低估值+高股息+现金流改善,一带一路助力,水务固废资产价值重估》2023-05-15

Ø《半导体配套治理:刚需&高壁垒铸就价值,设备国产替代&耗材突破高端制程!》2023-04-17

Ø《环卫装备深度:电动环卫装备爆发关键——经济性改善进行时》2023-03-17

Ø《疫后供应复苏+欧洲扛旗全球碳减排,再生生物油新成长》2023-03-03

Ø《东吴证券环保行业2023年年度策略:仓庚喈喈采蘩祁祁——全面复苏中关注双碳环保安全价值》2023-01-19

Ø《安全系列研究1——被忽略的强逻辑:双碳环保显著的“安全价值”》2022-11-07

Ø《全球交通可再生燃料风口,中国生物柴油高减排迎成长良机》2022-10-09

Ø《2022年环保行业中报总结:中期业绩承压,关注再生资源优质成长性》2022-09-12

Ø《垃圾收费促商业模式理顺&现金流资产价值重估,分类计价推动资源化体系完善》2022-06-13

Ø《氦气:气体黄金进口依赖97.5%,国产替代加速,碳中和约束供应资源端重估》2022-06-12

Ø《欧盟碳关税实施范畴扩大&时间提前,清洁能源&再生资源价值凸显》2022-05-26

Ø《氢能系列研究2——产业链经济性测算与降本展望》2022-05-08

Ø《基建稳增长政策+REITs融资工具支持,关注环保板块发力及优质运营资产价值重估》2022-04-29

Ø《2022年中央政府性基金其他项预算增超3600亿元,关注垃圾焚烧存量补贴兑付》2022-03-27

Ø《明确氢能重要战略地位,重点加强可再生能源制氢及关键核心技术》2022-03-24

Ø《电池再利用2.0——十五年高景气长坡厚雪,再生资源价值凸显护航新能源发展》2022-03-17

Ø《稳增长+新工具+新领域,环保资产投资逻辑2.0》2022-02-16

Ø《东吴证券环保行业2022年年度策略:双碳扣元音,律吕更循环》2022-01-28

Ø《东吴ESG专题研究2——中国应用:信披&评价体系初具雏形,ESG投资方兴未艾》2022-01-18

Ø《东吴ESG专题研究1——全球视角:ESG投资的缘起、评级体系及投资现状》2022-01-12

Ø《氢能系列研究1——氢能源产业链分析》2022-01-03

Ø《各行业受益CCER几何?碳价展望及受益敏感性测算》2021-06-08

Ø《碳中和投资框架、产业映射及垃圾焚烧量化评估》2021-03-11

7.风险提示

1)政策推广不及预期:政策推广执行过程中面临不确定的风险,可能导致政策执行效果不及预期。

2)财政支出低于预期:财政支出受国家宏观调控影响,存在变化的可能,且不同地方政府财政情况不同,可能导致财政支出实际执行效果不及预期。

3)行业竞争加剧:环保燃气行业市场参与者众多,竞争激烈。且随着行业模式、竞争格局以及国企央企入主等的变化,企业实力增强,行业竞争加剧。

免责申明:本公众订阅号(微信号:dongwuhb)由东吴证券研究所环保团队设立,系本研究团队研究成果发布的唯一订阅号。本公众号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号不是东吴证券研究所环保团队研究报告的发布平台,所载内容均来自于东吴证券研究所已正式发布的研究报告或对已发布报告进行的跟踪与解读,如需了解详细的报告内容或研究信息,请具体参见东吴证券研究所已发布的完整报告。本订阅号所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。本订阅号所载内容仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。东吴证券研究所及本研究团队不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。本订阅号对所载内容保留一切法律权利。订阅人对本订阅号发布的所有内容(包括文字、图片、影像等)未经书面许可,禁止复制、转载;经授权进行复制、转载的,需注明出处为“东吴证券研究所”,且不得对本订阅号所载内容进行任何有悖原意的引用、删节或修改。